И чем они лучше акций и депозитов

Высокодоходные облигации — это низкий уровень риска, гарантированный доход и проценты выше, чем у депозитов. Объясняем, как они работают и почему сейчас лучшее время, чтобы инвестировать в надежные ценные бумаги.

Какие облигации считают высокодоходными

Ключевая ставка банка России на 21 декабря 2021 года составляет 8,5% годовых. Это значит, что по банковским вкладам и накопительным счетам можно получить порядка 7-7,5% годовых, по облигациям федерального займа (ОФЗ) — около 8%.

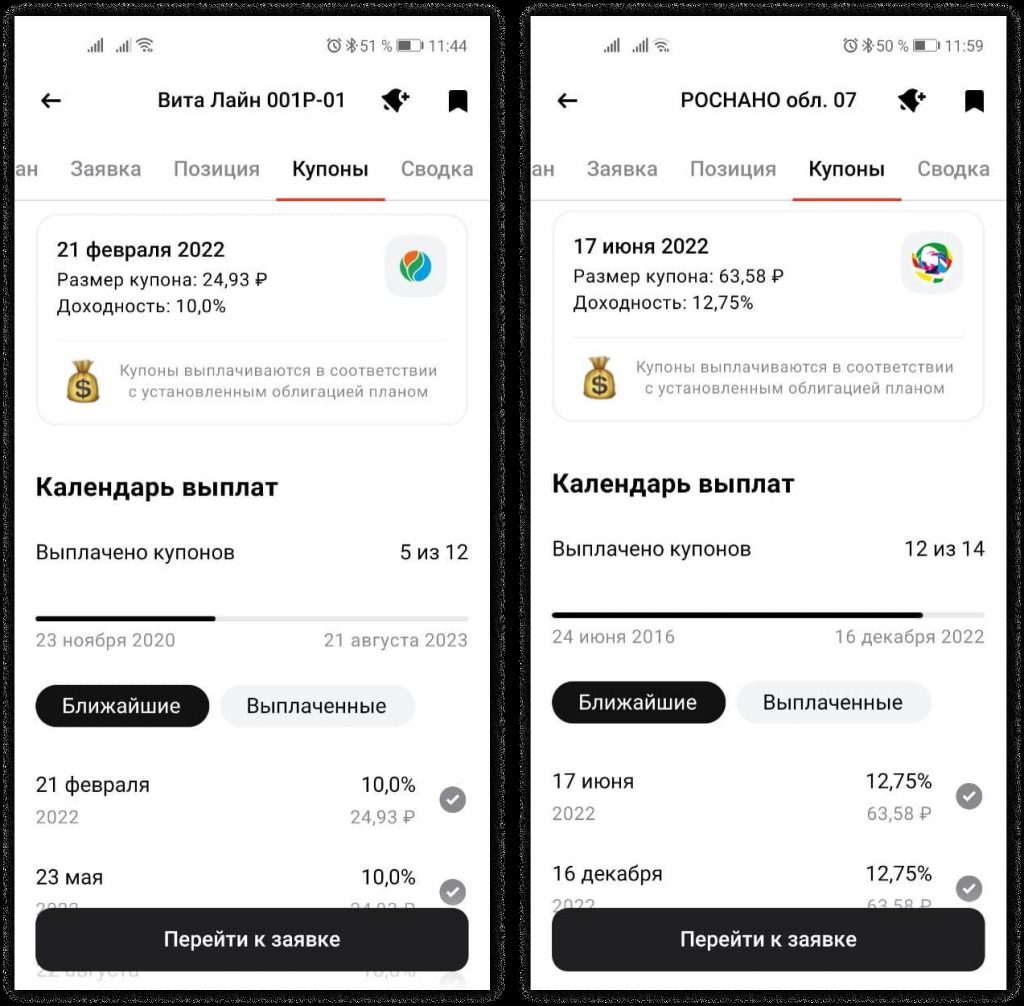

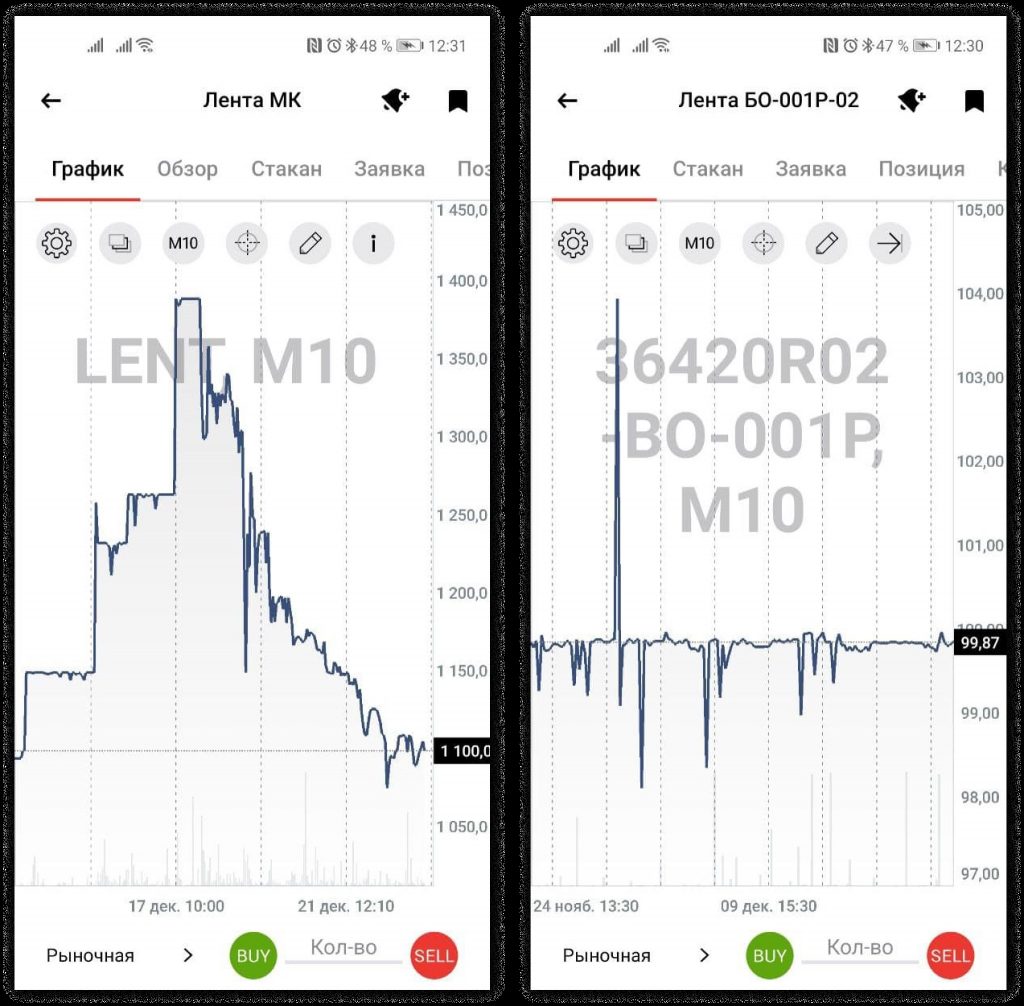

Высокодоходные облигации выпускают компании с низким или средним кредитным рейтингом, чтобы получить альтернативный источник кредитования. Инвесторам они приносят на несколько процентов больше, чем вклады и ОФЗ. Их средняя доходность на конец декабря 2021 года составляет 13-14% годовых, а отдельные бумаги приносят до 25%.

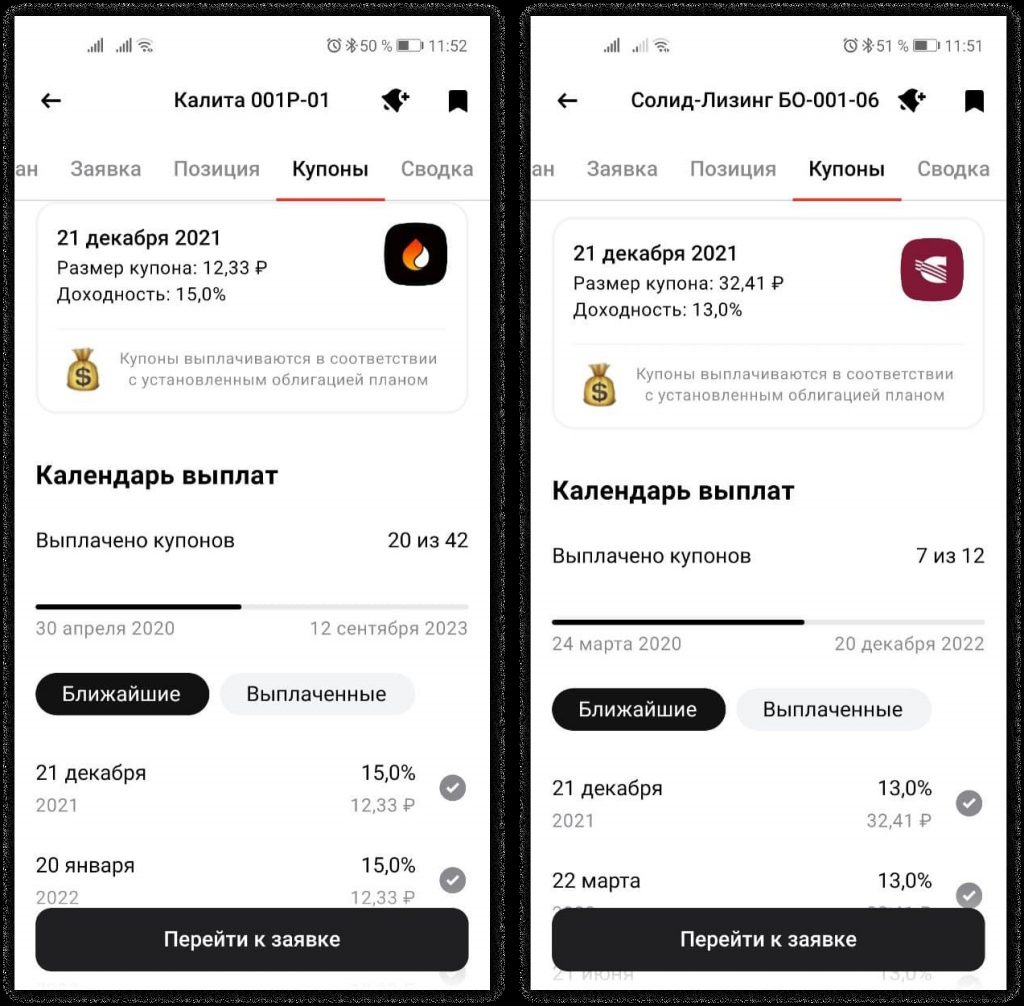

Облигации с повышенной ставкой обычно выпускают малоизвестные фирмы. Большинство из них занимаются производством, торговлей, строительством, грузоперевозками и лизингом. Вот несколько примеров высокодоходных облигаций:

- Калита 001Р-01. Ставка купона — 15%, выплаты — каждый месяц до сентября 2023 года.

- Солид-Лизинг-БО-001-06. Ставка купона — 13%, выплаты — раз в квартал до декабря 2022 года.

- Энерготроника 001Р-02. Ставка купона — 13%, выплаты — раз в квартал до мая 2026 года.

Но есть и примеры известных компаний, которые выпускают высокодоходные облигации. Как правило, ставки купонов по ним на 1-2% годовых ниже:

- Вита Лайн 001Р-01. Ставка купона — 10%, выплаты — раз в квартал до августа 2023 года.

- РОСНАНО обл. 07. Ставка купона — 12,75%, выплаты — раз в полгода до декабря 2022 года.

Легенда БО 001Р-02. Ставка купона — 11%, выплаты — раз в квартал до марта 2023 года.

Плюсы высокодоходных облигаций

Высокодоходные облигации подходят инвесторам, которые хотят зарабатывать больше 7-8% годовых, но пока не готовы рисковать вложениями. Иными словами, это идеальный баланс между вкладами и акциями по доходности и уровню риска.

Повышенная ставка купона

Основа доходности облигаций — ставка купона. По высокодоходным бумагам она варьируется от 10 до 25% годовых, но в большинстве случаев — от 13 до 15%. Высокая ставка объясняется просто: компания выпускает облигации вместо того, чтобы взять бизнес-кредит по аналогичной ставке. Это упрощает доступ к заёмным средствам и даёт возможность быстрее выплатить долги.

Текущая доходность облигаций становится ещё выше, если их стоимость снижается. Например, если вы купите облигацию за 970 рублей, то в конце срока всё равно получите номинальную стоимость — 1 000 рублей. А это дополнительные проценты к доходности.

Меньшие риски по сравнению с акциями

На курс акций влияют десятки факторов — от слухов до годовой отчётности. И если они приводят к падению, стоимость покупки никто не вернёт: придётся ждать, когда ценная бумага снова вырастет в цене (если это, конечно, произойдёт). А ещё компания вправе отказаться от выплаты дивидендов, если получила недостаточно прибыли за год. Стоимость высокодоходных облигаций тоже зависит от новостей и отчётности. Но если она снижается, компания всё равно обязана выплатить номинальную стоимость в конце срока. Похожая ситуация с купонами: даже если компания испытывает финансовые трудности, она обязана вовремя выплачивать проценты инвесторам.

Риски высокодоходных облигаций

Инвестиции всегда связаны с риском потерять часть вложений, даже если он минимальный. Правило касается и высокодоходных облигаций: в исключительных случаях они сильно падают в цене, а компания даже может стать банкротом.

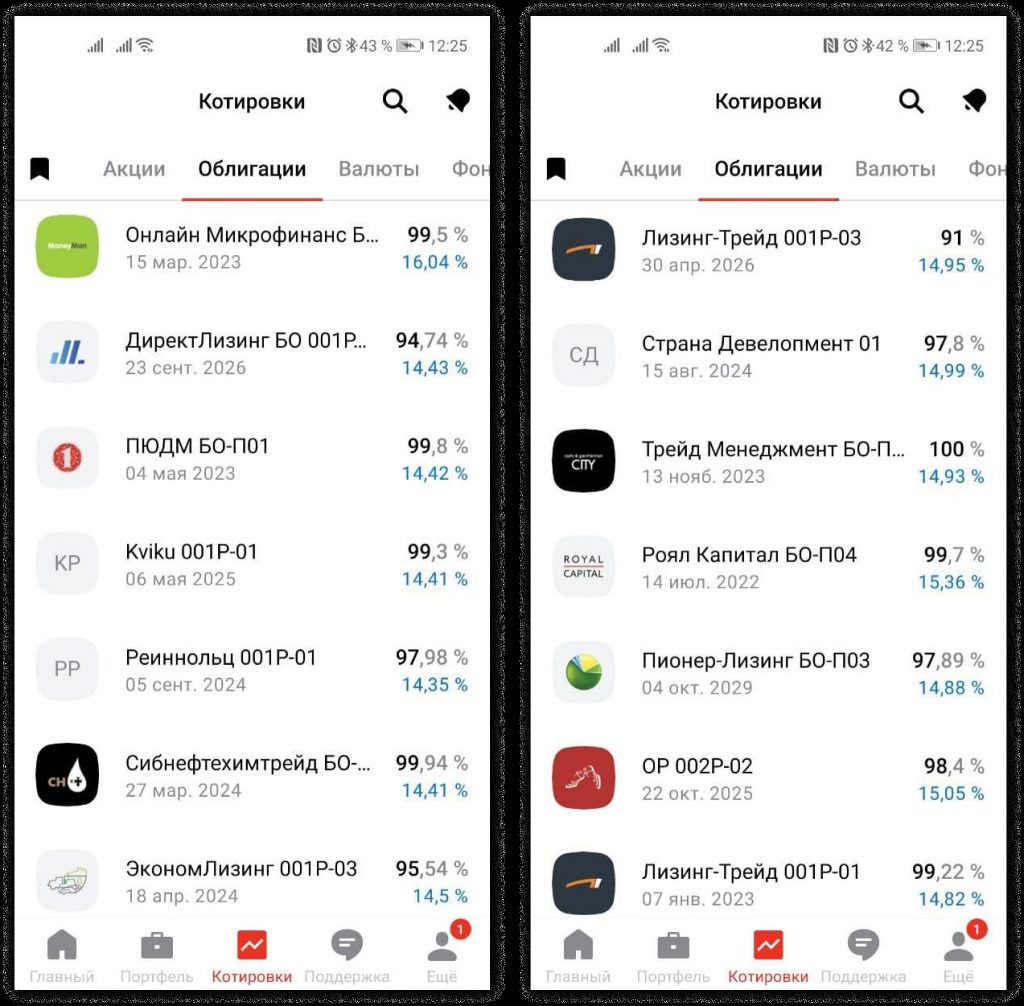

Падение стоимости в кризис

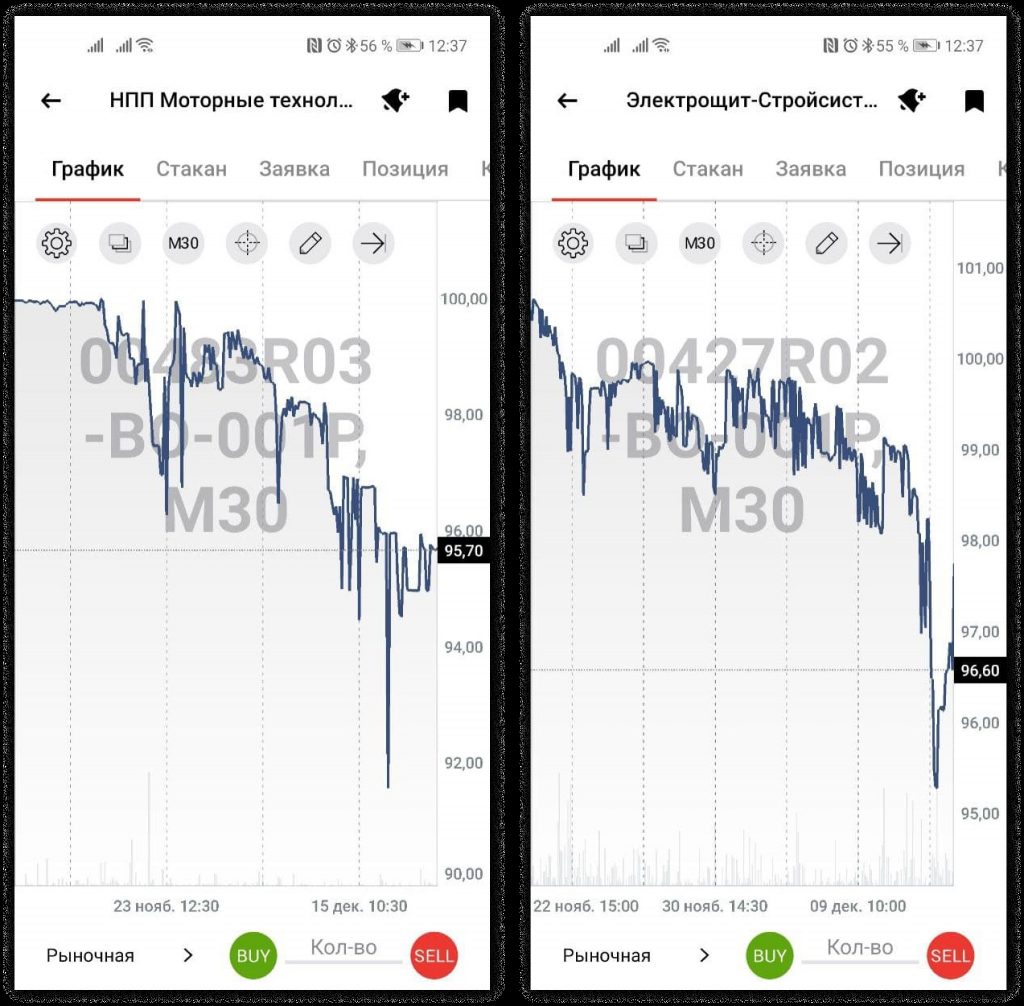

При экономическом росте высокодоходные облигации стоят на 5-10% дороже номинала. Но когда наступают спад и депрессия, стоимость опускается на 10, 20 и даже 30%. Причина проста: компания меньше зарабатывает, поэтому рассчитываться с кредиторами и выплачивать купоны становится труднее. Это создаёт риск, что проценты по облигациям заплатят с сильным опозданием. С ноября по декабрь 2021 года текущая стоимость многих высокодоходных облигаций опустилась ниже номинальной на 5-8%. Это одновременно риск и возможность для инвесторов: если компании сумеют преодолеть кризис, покупка подешевевших ценных бумаг принесёт дополнительную доходность.

Технический дефолт и банкротство

Высокая доходность — это вознаграждение инвестора за принятый риск. Но если компания не справится с долговой нагрузкой, ей грозит технический дефолт. Это значит, что инвестор не получит ближайшие купоны, а владельцы бизнеса попытаются реструктурировать задолженность: отсрочить выплаты или погасить часть облигаций.

Худший сценарий для инвесторов — это банкротство компании. В этом случае они становятся кредиторами только третьей очереди: сначала выплачивают страховые компенсации, потом — долги перед сотрудниками. А поскольку денег у банкротов практически нет, до возврата облигаций дело может не дойти.

Как минимизировать риски

Инвестируйте в фонды, которые ориентированы на облигации — например, «Альфа Российские облигации» и «Альфа-Капитал Облигации Плюс». Они включают ценные бумаги крупнейших российских компаний со стабильно высокой доходностью.