Денежный рынок – это часть финансового рынка, позволяющая выдавать и получать краткосрочные кредиты (обычно на срок от одного дня до одного года). Такие займы предоставляются в целях размещения свободных денег, а берутся для обеспечения ликвидности организаций – их способности выполнять текущие финансовые обязательства. Рынок является важнейшим компонентом финансовой системы и обеспечивает стабильность работы экономики страны. В новом материале инвестиционный аналитик Рамазан Тешев рассмотрит ключевых участников денежного сектора, его основные инструменты и функции, определит сферы влияния.

Ключевые участники

- Банки и кредитные организации. Денежный рынок необходим им, чтобы предоставлять свободные средства в кредит и управлять ликвидностью;

- Министерство финансов, Центральный банк, Казначейство. Краткосрочные потребности в финансировании удовлетворяются за счет выпуска казначейских векселей;

- Компании. Их роль – получение финансирования на короткий срок посредством выпуска ценных бумаг;

- Инвестиционные фонды. Инвесторы привлекаются к участию в денежных рынках через создание паевых инвестиционных фондов (ПИФов), которые вкладывают средства в краткосрочные финансовые инструменты;

- Частные инвесторы. Их участие в работе денежного рынка может быть косвенным – через покупку пая в ПИФе или прямым – при приобретении казначейских векселей и депозитных сертификатов.

Основные инструменты денежного рынка

- Казначейский вексель. Это ценная бумага, выпускаемая государством на срок 3, 6 или 12 месяцев для покрытия бюджетных расходов.

- Депозитный сертификат. С помощью данной ценной бумаги удостоверяется сумма вклада, внесенная юридическим или физическим лицом, а также права вкладчика на получение процентов и суммы взноса по окончании срока депозита.

- Коммерческие бумаги. Их выпускают корпорации для пополнения оборотного капитала в краткосрочной перспективе.

- РЕПО. Это краткосрочный договор, по которому одна сторона привлекает, а вторая размещает деньги под обеспечение ценными бумагами.

- Межбанковские кредиты. Краткосрочные займы между банками для поддержания ликвидности.

- Банковский акцепт. Краткосрочный долговой инструмент, который выражается в согласии банка оплатить платежные документы.

Инструментам денежного рынка свойственны высокая ликвидность, стабильность и предсказуемость. При этом доход по ним ниже, чем по более рискованным вариантам инвестирования, однако достаточен, чтобы опередить инфляцию.

Роль денежных рынков в финансовой системе

Денежные рынки выполняют следующие функции:

- Осуществление денежно-кредитной политики. Через денежные рынки Центробанки влияют на краткосрочные процентные ставки и проводят денежно-кредитную политику.

- Кредитование промышленности и торговли. Благодаря денежным рынкам финансируется внешняя и внутренняя торговля, а различные отрасли получают оборотный капитал.

- Направление избыточных резервов коммерческих банков на инвестиции с целью получения процентного дохода и сохранения ликвидности.

- Предоставление возможности компаниям управлять своей ликвидностью с помощью краткосрочных займов и кредитования.

Физическим лицам денежные рынки дают возможность получать доход от размещения сбережений в фондах.

На что влияют финансовые рынки

Благодаря денежным рынкам обеспечивается:

- Стабильная работа финансовых организаций. Банки обращаются к денежным рынкам, чтобы выполнять требования к резервам и совершать ежедневные операции. За счет этого поддерживается стабильность банковской системы и обеспечиваются гарантии выполнения обязательств;

- Денежно-кредитная политика. С помощью денежных рынков Центральные банки государств регулируют объем денежной массы в экономике и процентные ставки, влияющие на стоимость кредитов и инвестиционную активность;

- Широкие инвестиционные возможности. Инвестирование на денежном рынке имеет низкий уровень риска. Поэтому подходит консервативным инвесторам.

Зачем частному инвестору выходить на денежный рынок?

Инвестиции в инструменты денежного рынка предоставляют частным инвесторам ряд важных преимуществ:

- Сохранение капитала и защита от инфляции. Инструменты денежного рынка позволяют не только сохранить ваши средства, но и защитить их от инфляции.

- Высокая ликвидность и доступ к средствам. Если вам может понадобиться быстрый доступ к деньгам, инструменты денежного рынка – идеальный выбор.

- Диверсификация инвестиционного портфеля. Включение инструментов денежного рынка помогает снизить общий риск портфеля, особенно в периоды рыночной нестабильности.

- Стабильный предсказуемый доход. В отличие от волатильных рынков акций или криптовалют, инструменты денежного рынка обеспечивают стабильный, хотя и умеренный доход.

- Временное размещение капитала. Денежный рынок – отличное место для временного размещения средств, пока вы ждете более выгодных условий для долгосрочных инвестиций.

- Защита в периоды экономической нестабильности. Во время рецессий или финансовых кризисов инструменты денежного рынка часто становятся «тихой гаванью» для инвесторов.

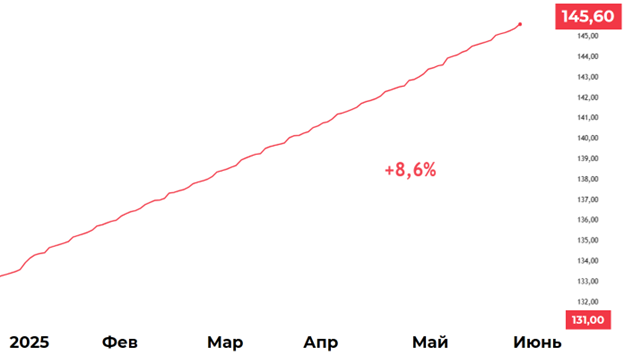

В отличие от банковских накопительных счетов, фонды денежного рынка распределяют прибыль ежедневно, а не ежемесячно, а доходность оперативно растет вслед за ключевой ставкой. Эффект можно увидеть на графике: рост цены акций фонда — это ровная восходящая линия:

Как инвестировать в денежный рынок

Рассмотрите готовую стратегию «Альфа Денежный рынок». Все операции можно совершать полностью онлайн через удобное мобильное приложение (доступно в Google Play и App Store) или личный кабинет на сайте. Начать инвестировать можно буквально в несколько кликов!

Присоединяйтесь к миллионам клиентов, которые уже доверили свои инвестиции профессионалам «Альфа-Капитал»!