Некоторые ценные бумаги на фондовом рынке доступны только квалифицированным инвесторам. Например, еврооблигации, внебиржевые акции или паи закрытых фондов. Получить квалифицированный статус непросто: нужно профильное образование, большой стаж на рынке или многомиллионный портфель. Но некоторые еврооблигации и внебиржевые инструменты доступны обычным инвесторам без статуса. Рассказываем, какие бумаги покупают неквалифицированные игроки рынка и какие риски они несут.

Кто такие квалифицированные инвесторы

Квалифицированные инвесторы — это люди, которые подтвердили свои навыки и опыт работы и прошли проверку брокера или управляющей компании. Статус говорит о том, что инвестор разбирается в сложных финансовых инструментах, которые несут повышенный риск и, вместе с тем, высокую потенциальную доходность.

Чтобы получить такой статус, инвестор обращается к брокеру или управляющей компании. Процедура подтверждения квалификации зависит от конкретной организации — мы рассказывали об этом в отдельной статье. Но обычно инвестор должен соответствовать трём критериям — образование, опыт или определённая сумма на счету.

Например, в УК «Альфа-Капитал» нужно следовать одному из критериев:

- Высшее экономическое образование от аккредитованного вуза или сертификат Chartered Financial Analyst (CFA), Certified International Investment Analyst (CIIA) или Financial Risk Manager (FRM).

- Сумма на вкладах во всех банках — более 6 млн рублей.

- Суммарная стоимость ценных бумаг в портфеле — более 6 млн рублей.

- Опыт работы в компании, торговавшей ценными бумагами, — от трёх лет.

- Число сделок за последний год — не менее одной в месяц и не менее 10 в квартал.

Какие инструменты доступны только квалифицированным инвесторам

Если обычный инвестор покупает акции только на Московской бирже, то квалифицированный выходит на иностранные — например, американскую NASDAQ или немецкую DAX. Там он приобретает ценные бумаги, которые на российском фондовом рынке не обращаются.

Еврооблигации

Другое название — евробонды. Это облигации, которые выпущены в валюте, отличной от национальной. Например, немецкая компания выпускает долговые бумаги в фунтах стерлингов — это еврооблигации. Или «Новатэк» продаёт облигации в долларах — тоже еврооблигации.

Евробонды похожи на обычные рублёвые облигации: есть купон, фиксированный процент и заранее определённый срок погашения. Как правило, проценты по еврооблигациям ниже — от 3 до 7%. Но инвестор выигрывает благодаря защите от колебаний курса валюты.

Главный минус еврооблигаций — цена. Одна бумага обойдётся минимум в 800 долларов. Потратить 60-70 тысяч рублей на облигацию готов не каждый инвестор, поэтому большая часть бондов доступна только квалифицированным игрокам рынка.

Паи закрытых инвестфондов

Паевые фонды, которые управляющие компании и брокеры предлагают всем инвесторам, считаются открытыми. Закрытые отличаются от них тремя признаками:

1. Пайщики погашают доли и получают доход только при закрытии фонда. Срок инвестиций зависит от целей управляющей компании: инвестфонды с агрессивной стратегией могут закрыть через 3 года, а с консервативной — через 15 лет. Конкретный срок инвесторы узнают только при покупке паев. Но бывают и исключения: некоторые закрытые фонды делают промежуточные выплаты.

2. Управляющая компания использует более широкий набор инструментов. Например, покупает недвижимость, доли в хедж-фондах и даже реальном бизнесе. Так инвесторы принимают участие в девелоперских проектах и становятся собственниками предприятий, которые не торгуются на бирже.

3. Порог входа в несколько раз выше. Минимальная стоимость пая колеблется от 300 тысяч до 50 млн рублей. Страшно считать, во сколько раз это больше обычного 200-рублёвого пая!

Акции на зарубежных рынках

Из иностранных ценных бумаг на Московской и Санкт-Петербургской биржах обращаются преимущественно американские акции. Но индийские, китайские, израильские, итальянские и бразильские тоже бывают очень доходными — только ещё и высокорисковыми. Поэтому доступ к ним получают только квалифицированные инвесторы. Например, акции китайской инвесткомпании Tencent Holdings и футбольного клуба Juventus инвесторам без статуса недоступны.

Как инвестировать в сложные инструменты без статуса

Некоторые инструменты для квалифицированных игроков рынка доступны и обычным инвесторам. Это возможно по разным причинам. Например, если компания специально провела первичное или вторичное размещение на доступных в России биржах — Санкт-Петербургской или Московской. А ещё биржи из разных стран договариваются между собой и допускают инвесторов к торгам на взаимных условиях. Выбор таких бумаг не велик — но это ещё один хороший способ диверсифицировать портфель по странам и валютам.

Иностранные акции, которые торгуются на российских биржах

В России на иностранных бумагах специализируется Санкт-Петербургская биржа. Она размещает компании из других стран, включая не совсем привычные для инвесторов территории. Например, инвесторам без статуса доступны акции SK Telecom — корейского телеоператора. Или акции ICICI — одного из банков «большой четвёрки» Индии.

Еврооблигации

Неквалифицированным инвесторам доступны евробонды Министерства финансов и российских компаний, размещённые на Московской бирже. Например, еврооблигации «Лукойла» приносят 2,82% годовых, «Газпрома» — 5,24% годовых. Этого хватит, чтобы защитить свободные деньги от колебаний курса рубля.

Другой вариант — еврооблигации стран: Турции, Омана, Беларуси. Эти бумаги торгуются на Санкт-Петербургской бирже и доступны неквалифицированным инвесторам. Средняя доходность евробондов других стран — порядка 3-5%. Но из-за обрушения национальных валют и рисков геополитики в начале 2022 года стоимость облигаций сильно снижалась — это привело к резкому росту доходности.

Паевые инвестиционные фонды

Благодаря управляющим компаниям неквалифицированные инвесторы получают доход сразу от нескольких сложных активов через классические открытые фонды. В отличие от закрытых, срок вложений редко превышает три года, а порог входа начинается со 100 рублей.

Например, УК «Альфа-Капитал» предлагает инвестировать в фонд «Альфа-Капитал Китайские акции». Он включает ценные бумаги из 300 крупнейших китайских компаний, которые торгуются на Шанхайской и Шеньженской биржах. А ещё есть фонд «Альфа-Капитал Еврооблигации» с облигациями иностранных государств и компаний в валюте.

Почему опасно покупать бумаги для квалифицированных инвесторов

Представим, что инвестор Антон получил право покупать любые ценные бумаги. Пару месяцев он успешно торговал акциями на Московской и Санкт-Петербургской биржах и решил, что пора переходить на новый уровень.

Антон изучил рынок и нашёл акции Tencent Holdings. Это одна из крупнейших китайских инвесткомпаний, которая специализируется на высокотехнологичном производстве, телекоммуникациях и разработке искусственного интеллекта. Сомнений не было: в долгосрочной перспективе акции вырастут. Антон купил активно растущие бумаги в декабре 2020 года, но затем они падали полтора года — и в итоге подешевели на 30%.

Антон не разобрался, почему акции стали падать — и продал их с большим минусом. А квалифицированные инвесторы поняли, что падение связано с действиями коммунистической партии Китая, и продали бумаги при первых сигналах ужесточения внутренней политики Поднебесной.

Некоторые активы неспроста доступны только квалифицированным игрокам рынка — это защищает обычных инвесторов от больших потерь. И всё же получить доступ ним может любой инвестор без диплома, опыта и капитала. Для этого есть паевые инвестиционные фонды. Ими управляют профессиональные финансисты с многолетним стажем, экономическим образованием и широкой экспертизой на бирже. Они регулярно следят за рынком, поэтому минимизируют риски, возникающие при работе со сложными финансовыми инструментами.

Как попробовать

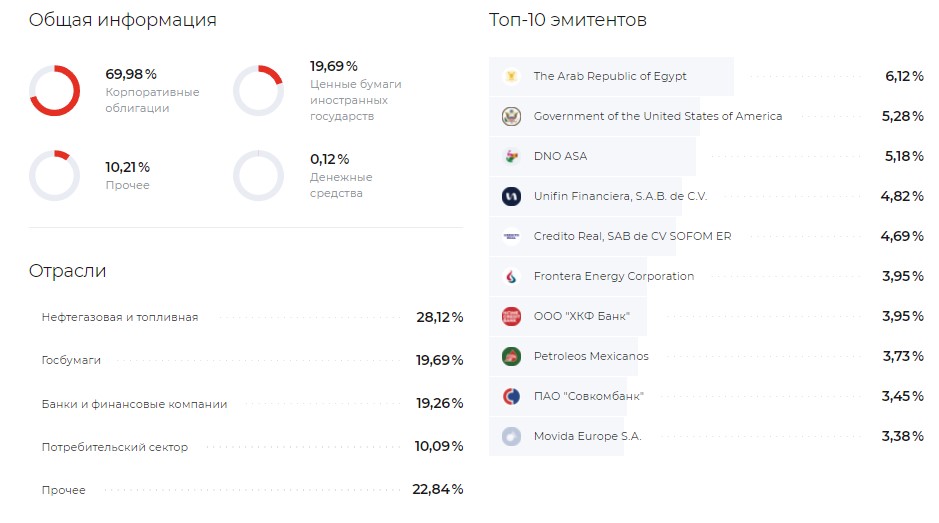

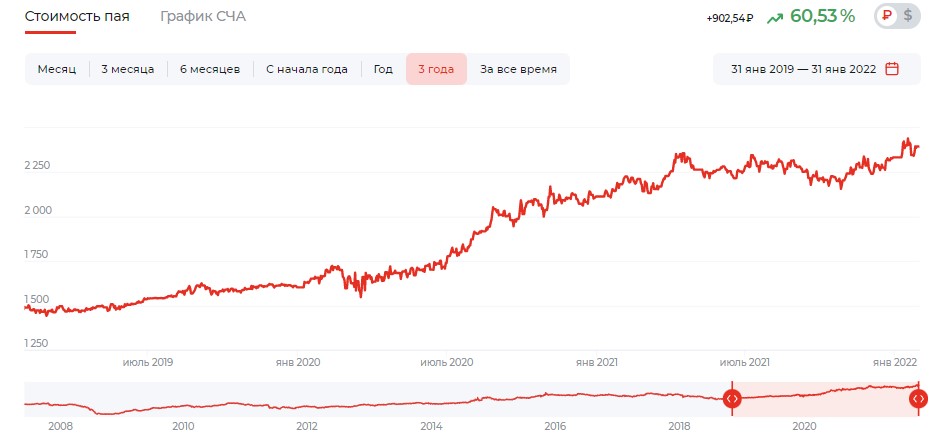

Инвестируйте в инструменты для квалифицированных инвесторов опосредованно — через фонд «Альфа-Капитал Глобальный баланс». Он включает внебиржевые акции и еврооблигации крупнейших компаний мира. За 2021 год фонд принёс доходность в размере 10,43% в рублях и 9,81% в долларах. А за последние три года его активы выросли 60%.

Чтобы попробовать, зарегистрируйтесь в личном кабинете УК «Альфа-Капитал» и подпишите договор. Затем откройте страницу фонда, нажмите «Купить онлайн» и выберите сумму — так вы станете владельцем десятков акций и облигаций, которые доступны только квалифицированным инвесторам.