Представьте: у вас есть накопления, которые вы хотите инвестировать ради стабильной прибыли. Чтобы не прогореть в первые же месяцы, нужно изучать тонкости торговли ценными бумагами, постоянно анализировать рынок и диверсифицировать портфель. Но бывает, что совершенно нет времени или желания погружаться в финансовый мир.

В этом случае работу поручают профессиональным управляющим из паевых инвестиционных фондов. Они анализируют риски, покупают перспективные бумаги и платят все необходимые налоги. Рассказываем, как устроены такие фонды и как они помогают приумножить капитал.

Что такое паевой инвестиционный фонд

Если говорить простыми словами, фонд — это кошелёк, на который инвесторы вносят деньги. Финансами этого кошелька распоряжается управляющий. Он покупает активы и распределяет их между всеми инвесторами соразмерно вложениям. Кто больше вложил, тот и получает большую долю в портфеле.

Одна доля в портфеле — это пай. Если стоимость одного пая 100 рублей, а вы инвестировали 1000 рублей, значит, вам принадлежит 10 паёв.

Какие бывают фонды по составу портфеля

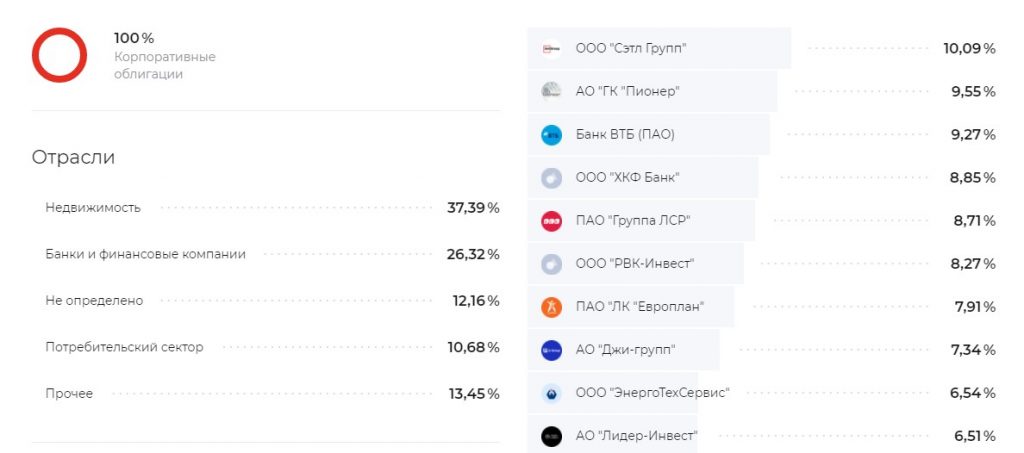

Портфель инвестиционного фонда может состоять как из одного вида активов, так и из нескольких. Например, фонд «Ликвидные акции» состоит из акций перспективных российских компаний. А в фонд «Управляемые облигации» входят только корпоративные облигации.

Фонды бывают и смешанными. Это значит, что портфель управляющего состоит из разных инструментов: акций, облигаций, валюты и ресурсов. А ещё в такие фонды могут включать активы, не доступные неквалифицированным инвесторам. Например, в составе фонда «Глобальный баланс» есть еврооблигации и внебиржевые акции.

Кто задействован в работе фонда

Инвесторы. Частные или юридические лица, которые вкладывают деньги в инвестиционный фонд и получают взамен пай. Инвестором можете стать вы, ваши родители, начальник или даже вся компания работодателя.

Управляющая компания. Группа профессиональных финансистов, которая распоряжается деньгами инвесторов: покупает перспективные активы и продаёт убыточные. За работу эксперты берут ежегодную комиссию, размер которой прописывается в договоре. Обычно она не превышает 1,5% от стоимости доли инвестора. Как правило, фонды списывают комиссию автоматически и учитывают её в цене пая. Например, если пай за год подорожал на 10%, доходность для инвестора составит 8,5%.

Когда УК вкладывается в доходные активы, эффективно управляет рисками и повышает стоимость портфеля, она получает больше комиссии. Поэтому финансисты ответственно распоряжаются деньгами фонда, чтобы принести прибыль и клиентам, и своей компании.

Ещё один гарант работы управляющей компании — лицензия. Её получают в Центральном банке, который контролирует деятельность всех финансовых организаций в России. Проверить лицензию можно в специальном реестре: он регулярно обновляется и доступен всем желающим.

Регистратор. Компания, которая ведет реестр фонда и фиксирует поступления денег. Она собирает, хранит и передаёт информацию о владельцах именных ценных бумаг управляющей компании. Это незаметное звено в работе фонда, которое выполняет административные функции.

Аудитор. Компания, которая проверяет сделки и отчётность управляющей компании. Если УК прошла аудит, значит, она не пыталась обмануть клиентов и Центральный банк, скрывая незаконные операции.

Депозитарий. Хранилище, в котором находятся активы управляющей компании. Оно работает независимо от фонда и служит гарантом того, что управляющая компания не продаст все ценные бумаги и не уйдёт с деньгами в закат. Такие сделки депозитарий просто заблокирует.

Как заработать на инвестиционных фондах

Пай не приносит дивиденды и купоны сам по себе. Но если он растёт в цене, его можно продать и получить доход. Правда, из него удержат НДФЛ и комиссию. Но заполнять декларацию и высчитывать обязательные платежи не придётся: этим занимается фонд. Инвестор получает на счёт чистый доход.

Пример. Сергей купил 100 паёв фонда «Альфа-Капитал Ресурсы» за 360 000 рублей в феврале 2021 года. В октябре их суммарная стоимость выросла до 490 000 рублей. Сергей продал все паи и получил 111 500 рублей чистой прибыли после удержания комиссии и налогов.

Паи продают двумя способами:

- Погасить — продать его обратно фонду по рыночной цене. Делается это в один клик в личном кабинете на сайте фонда.

- Продать другому инвестору — через брокеров, агентов, инвестиционные компании или регистратора.

Как правило, пайщики пользуются первым способом. Дело в том, что продать долю на бирже удаётся редко: на рынке сложно найти инвестора, который готов купить пай по цене выше рыночной.

Плюсы и минусы паевых фондов

Как и у любой другой рыночный инструмент, паевые инвестиционные фонды имеют свои преимущества и недостатки.

Плюсы

Профессиональные управляющие с многолетним стажем. УК заинтересована в специалистах высокого уровня, потому что доходы фонда напрямую зависят от их опыта. Например, управляющий фондом «Альфа-Капитал Управляемые облигации» Евгений Жорнист работает на рынке более 16 лет, а фонды под его управлением регулярно показывают высокую доходность.

Диверсификация портфеля. Управляющая компания покупает активы компаний из разных секторов экономики, за счёт чего минимизирует риски. Если какая-то акция уйдет в минус, убыток перекроют доходы от ценных бумаг других компаний.

Низкий входной порог. Например, чтобы стать инвестором и купить пай одного из фондов УК «Альфа-Капитал», достаточно 100 рублей. На бирже порог выше — порядка 10 000 рублей.

Деньги защищает Центробанк. Если управляющая компания не справится с работой, у неё могут отозвать лицензию. В таком случае Центробанк передаст фонд в другую УК или продаст все активы, чтобы вернуть пайщикам деньги.

Доходность выше, чем у депозитов. Например, фонд «Альфа-Капитал Глобальный баланс» за прошлый год вырос на 10%, «Альфа-Капитал Ликвидные акции» — на 21%, а «Альфа-Капитал Ресурсы» — на 30%. При этом ставки по депозитам варьировались от 5 до 8% годовых.

Не нужно платить налоги, если долго владели паями. Если не продавать паи минимум 3 года после покупки, платить налог на доходы физических лиц не придётся — экономия целых 13%.

Минусы

Нельзя покупать ценные бумаги самостоятельно. Заключив договор с фондом, инвестор доверяет деньги профессионалам и не влияет на их решения. Чтобы покупать акции и облигации на бирже, нужно открывать брокерский или индивидуальный инвестиционный счёт.

Государство не страхует паи. Как и любые другие инвестиционные активы, фонды не участвуют в программе страхования. Она распространяется только на вклады.

Есть комиссия. Управляющая компания получает вознаграждение за работу. Как правило, комиссия небольшая — от 1,5 до 3%. Но это всё равно больше, чем у брокеров. Например, комиссия «Альфа-Инвестиций» начинается от 0,014% за одну операцию.

Как попробовать

Начните инвестировать с УК «Альфа-Капитал». Например, выберите фонды, которые показывают высокую историческую доходность:

- «Альфа-Капитал Ресурсы» — инвестирует в акции нефтегазовых, нефтехимических и горно-металлургических компаний. Доходность фонда за 2021 год — 30,38%, за последние 3 года — 69,4%, за последние 5 лет — 143,94%.

- «Альфа-Капитал Баланс» — инвестирует в акции и облигации передовых российских компаний. Доходность фонда за 2021 год — 16,28%, за последние 3 года — 60,35%, за последние 5 лет — 103,11%.

- «Альфа-Капитал Технологии» — инвестирует в акции мировых IT-компаний. Доходность за 2021 год — 11,19%, за последние 3 года — 107,79%, за последние 5 лет — 178,69%.

Чтобы не вкладываться в одну отрасль и диверсифицировать портфель, выберите несколько фондов, которые инвестируют в разные сектора экономики. Ограничений нет — можно купить паи сразу всех фондов и наблюдать, как растёт общего стоимость портфеля.