Перед принятием решения о покупке облигаций инвестору необходимо оценить риски и потенциальную доходность вложения. Для этого он изучает тип купона, ставки, ликвидность ценных бумаг и историю дефолтов компании по облигациям. Дополнительно оценить риски поможет кредитный рейтинг облигации. Высокий рейтинг говорит о высокой вероятности исполнения обязательств по облигациям. Низкий рейтинг предупреждает инвестора о риске дефолта – неспособности эмитента выплатить номинальную стоимость и купонный доход. В этой статье мы расскажем, что такое кредитный рейтинг облигаций, кто его присваивает, как он обозначается и какие факторы на него влияют.

Статью подготовил Михаил Емец

Кем присваивается кредитный рейтинг

Кредитный рейтинг представляет собой комплексную оценку, которую присваивает рейтинговое агентство. Он показывает кредитоспособность (финансовую устойчивость) эмитента, то есть его возможности по исполнению обязательств по выпущенным облигациям. Оценка проводится на основании данных финансовой отчетности компании, текущей политической и экономической ситуации, а также особенностей сектора экономики, в котором работает эмитент. Кредитные рейтинги российским компаниям вправе присваивать четыре независимых рейтинговых агентства, аккредитованных ЦБ РФ:

- рейтинговое агентство «Эксперт РА»;

- Национальное рейтинговое агентство (НРА);

- «Национальные Кредитные Рейтинги» (НКР);

- Аналитическое кредитное рейтинговое агентство (АКРА).

Каждое из них имеет собственные методологии и форматы обозначений, согласованные с ЦБ РФ.

Кредитный рейтинг облигаций, как правило, соответствует рейтингу компании, выпускающей ценные бумаги. Первый не может превышать значение второго.

Эмитенты самостоятельно заказывают рейтинги у рейтинговых агентств и публикуют их на своих сайтах. Информация с обоснованием полученных выводов размещается также на сайтах рейтинговых агентств.

Отсутствие кредитного рейтинга означает, что рейтинговое агентство не анализировало и не оценивало кредитные риски и другие показатели эмитента.

Особенности обозначения кредитного рейтинга облигаций

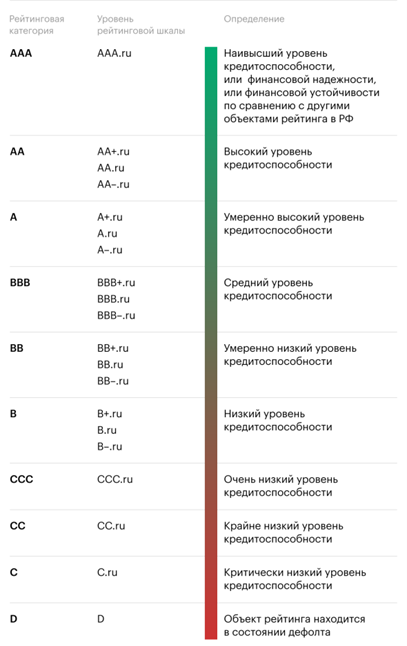

Оценка платежеспособности российских компаний проводится с использованием национальной рейтинговой шкалы. Она состоит из нескольких уровней, которые обозначаются буквами латинского алфавита.

- AAA – максимальный уровень кредитоспособности.

- AA, A – высокий уровень кредитоспособности.

- BBB, BB, B – умеренный/удовлетворительный уровень кредитоспособности.

- CCC, CC, C – низкий уровень кредитоспособности, есть риск дефолта.

- D – дефолт (эмитент уже не исполняет обязательства).

Для детализации к буквенным кодам могут добавляться знаки «+» или «–». Например, рейтинг AA+ выше, чем AA, а AA- – ниже. Префикс ru в рейтинге (ruAAA, ruA+) означает, что он присвоен по национальной шкале для Российской Федерации. Рейтинг ААА присваивается облигациям федерального займа (ОФЗ), крупнейшим компаниям и банкам, в том числе госкорпорациям.

Одновременно с рейтингом эмитенту присваивается один из трех прогнозов: «Стабильный», «Позитивный» или «Негативный».

Кредитные рейтинги присваиваются финансовым организациям (банкам, страховым и управляющим компаниям, МФО), нефинансовым компаниям-эмитентам, а также отдельным выпускам ценных бумаг.

Например, в конце 2024 года агентство «Эксперт РА» подтвердило рейтинг надежности и качества услуг управляющей компании «Альфа-Капитал» на уровне А++ со стабильным прогнозом.

Риски вложений в облигации с низким рейтингом

Облигации с низким рейтингом надежности несут большие риски, так как их эмитент обладает неподтвержденной или низкой платежеспособностью. Для держателя таких облигаций возникают следующие риски.

- Кредитный риск (риск дефолта). Из-за того что эмитент неплатежеспособен, есть вероятность неисполнения им обязательств по выплате номинальной стоимости облигации и купонного дохода в срок.

- Рыночный. Стоимость низкорейтинговых облигаций особенно чувствительна к негативным рыночным новостям, что может провоцировать падение их цены.

- Риск низкой ликвидности. Облигации с низким рейтингом сложнее продать по рыночной цене из-за ограниченного спроса. Самую низкую ликвидность имеют облигации без рейтинга.

Для привлечения инвесторов эмитенты облигаций с низким кредитным рейтингом предлагают более высокую доходность в сравнении со среднерыночной. Поэтому их относят к высокодоходным облигациям (ВДО).

Что учитывается при определении кредитного рейтинга облигаций

Кредитный рейтинг облигаций определяется с учетом различных факторов. В их числе:

- финансовое состояние компании-эмитента, ее платежеспособность (доходы и расходы, прибыль, денежные потоки, долговая нагрузка);

- кредитная история: наличие дефолтов или реструктуризаций задолженностей в прошлом отрицательно отражается на рейтинге;

- устойчивость и конкурентоспособность компании на рынке, ее способность адаптироваться к изменениям;

- качество корпоративного управления: эффективная и прозрачная структура управления повышает доверие инвесторов и способствует улучшению кредитного рейтинга;

- внешние факторы: тенденции в отрасли, экономическая ситуация в стране и мире.

От кредитного рейтинга зависит стоимость облигаций. Меньший риск характерен для облигаций с высоким рейтингом, но они обладают меньшей доходностью. Вложения в облигации с низким рейтингом более рискованны, но могут принести повышенную доходность, чтобы компенсировать риск.

Нет времени самостоятельно разбираться в надежности эмитента ценных бумаг? Поручите это ответственное дело профессионалам из компании «Альфа-Капитал». Мы предлагаем широкий спектр финансовых инструментов и индивидуальные инвестиционные стратегии, чтобы каждый инвестор нашел программу под свои цели и возможности.

Скачайте мобильное приложение (доступно в Google Play и App Store) и начинайте инвестировать прямо сейчас!