Представьте: инвестор купил акций на 50 000 рублей, а через три месяца они подешевели до 30 000. В такой ситуации люди часто паникуют и продают ценные бумаги, стремясь избежать ещё больших убытков. А опытные трейдеры применяют стратегию усреднения, чтобы минимизировать потери или остаться в плюсе, даже если активы не восстановятся до первоначальной стоимости.

Рассказываем, что такое стратегия усреднения, как она помогает избежать просадок портфеля в моменте и заработать в перспективе.

Что такое стратегия усреднения

Это покупка ценных бумаг независимо от их стоимости и ситуации на рынке. Инвестор не выжидает лучшего момента для пополнения портфеля конкретными активами. Он приобретает их с определенной периодичностью — например, после получения зарплаты или после падений акций на 10, 20 или 30%.

Стратегию усреднения применяют в двух ситуациях:

- для психологически комфортного вложения большой суммы денег;

- для уменьшения убытков из-за перепадов стоимости ценных бумаг.

Рассмотрим каждый вариант подробнее.

Постепенное вложение крупной суммы

Допустим, человек получил в наследство 1 млн рублей и хочет их инвестировать. Он решает поделить миллион на равные части, и постепенно покупать на них ценные бумаги.

Почему применяют. Вложить крупную сумму разом бывает психологически некомфортно: вдруг активы упадут в цене и от миллиона останется только половина. Другой риск, что после покупки ценные бумаги резко подешевеют, и инвестор в панике примет необдуманное решение: продаст акции по убыточной цене или накупит слишком рискованные активы. В итоге — одни потери и разочарование в инвестициях.

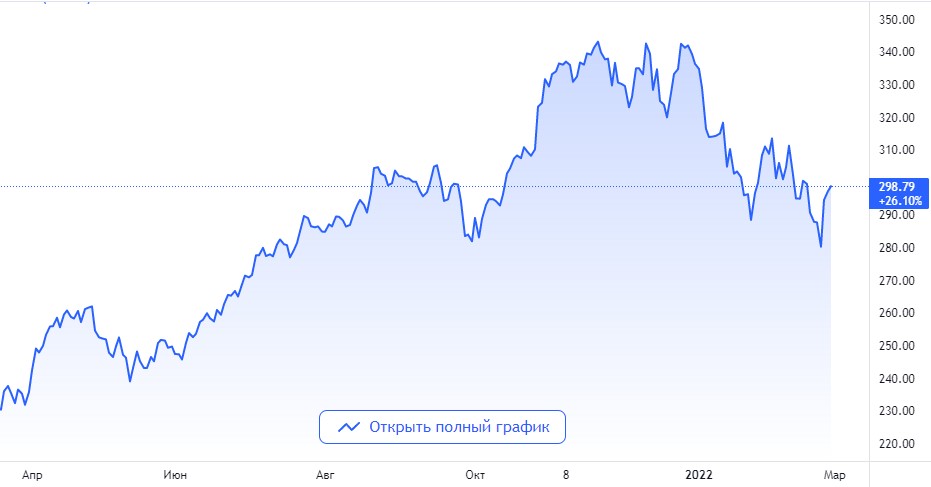

Как работает стратегия. Например, миллион делят на десять частей и каждый месяц покупают бумаги на 100 000 рублей. Так портфель формируется по усредненной цене и не показывает значительных скачков, которые вызывают эмоциональный дискомфорт. Ведь ценные бумаги то падают, то поднимаются. Например, если бы в апреле 2021 года инвестор покупал акции Microsoft по 254 долларов за штуку, а в декабре по 343 долларов, средняя цена составила бы 298 долларов.

Покупка ценных бумаг c каждой зарплаты — это тоже стратегия усреднения? Да, потому что инвестор вкладывает определенную сумму раз в месяц. Но в этой ситуации стратегия применяется естественным образом, потому что у человека в принципе нет накоплений.

| Все ли так очевидно? Не совсем. Некоторые профессиональные инвесторы уверены, что выгоднее сразу вложить все деньги. Это подтверждает исследование, проведенное компанией Northwestern Mutual. Эксперты проанализировали доходность всех десятилетних интервалов на отрезке с 1950 по 2021 год при вложении 1 млн долларов в акции и облигации США двумя способами: частями и сразу. Оказалось, что в большинстве случаев единоразовое вложение давало лучшую полную доходность по истечении 10 лет. |

Стратегия усреднения на падающем рынке

Предположим, инвестор купил акции перспективной компании на 10 000 рублей. Но рынки начинают падать, и стоимость активов в портфеле снижается до 8 000 рублей — убыток 2 000 рублей. Чтобы заработать на потенциальном росте ещё больше, инвестор решает купить акций по новой цене.

Почему применяют. Чтобы нивелировать разницу между ценой покупки и текущей стоимостью акций. Стратегия выводит портфель в плюс даже в ситуациях, когда активы так и не восстанавливаются до прежних значений, но постепенно растут и дают доходность относительно минимальной стоимости покупки.

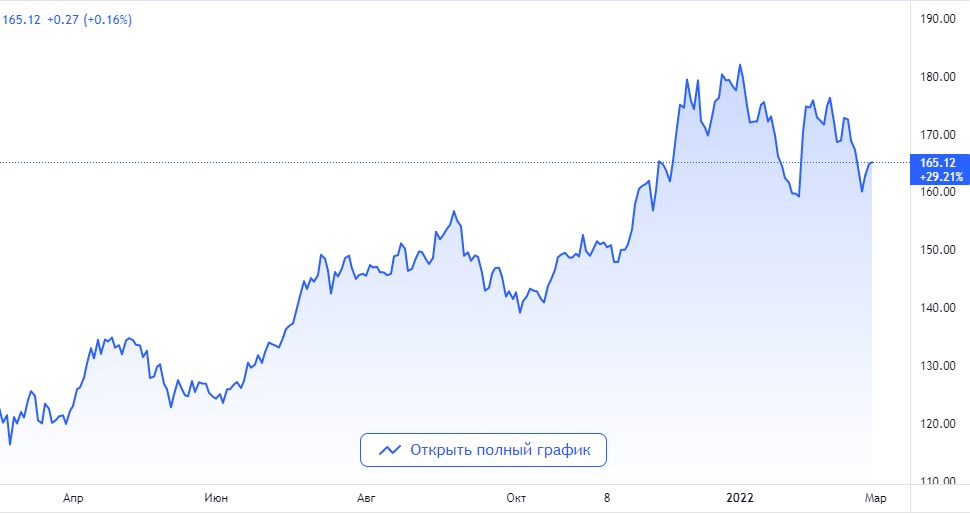

Как это работает. Предположим, инвестор в сентябре 2021 купил 10 акций Apple по 156 долларов за штуку — суммарно вложил 1 560 долларов. В октябре бумаги упали до 139 долларов, значит, убыток составил 170 долларов. Но трейдер уверен, что активы ещё подорожают, поэтому покупает ещё 10 штук за 1 390 долларов.

Теперь средняя цена покупки составляет 2 950 долларов. Но в ноябре котировки повысились до 152 долларов. Общая стоимость портфеля выросла до 3 040 — это значит, что инвестор отыграл убыток и заработал 90 долларов, хотя акции ещё не поднялись до первоначальных отметок.

Кому подходит стратегия усреднения

Инвесторам на старте. Когда еще не хватает опыта, чтобы проанализировать и найти лучший момент для покупок акций. Со стратегией усреднения инвестор будет формировать портфель по среднерыночной цене и меньше зависеть от волатильности активов.

Излишне эмоциональным инвесторам. Если каждое падение или рост акций заставляет нервничать и принимать необдуманные решения, лучше применять усреднение. Это отвлекает от текущей цены и ситуации на рынке, а портфель не показывает огромный минус.

Пассивным инвесторам. Если портфель рассчитан на долгий срок, и у инвестора нет цели постоянно покупать и продавать активы. Так снижаются риски убытков и вложения не страдают из-за волатильности рынков. Разумеется, при условии, что в портфеле акции надёжных компаний с потенциалом роста.

В чём риски стратегии усреднения

Нарушение диверсификации портфеля. Если докупать слишком много акций одного сектора экономики или даже одной компании, их доля в портфеле вырастет. Значит, он уже не будет защищён и при серьезных скачках на рынке приведет к убыткам.

Ограничение свободного капитала. Если направить большую часть денег на усреднение одного актива, возможностей купить новые перспективные бумаги станет меньше. В итоге можно упустить выгодные предложения и заработать меньше на дистанции в несколько лет.

Соразмерное увеличение убытка. Если усреднять убыточный актив, значительная часть портфеля окажется в глубоком минусе. Это приводит к серьёзной психологической нагрузке на инвестора. Под действием эмоций есть риск принять неверное решение: например, распродать все активы или докупить ещё больше, чтобы портфель ушёл в ещё больший минус.

Как усреднять без убытков для портфеля

Докупать активы выборочно. Стратегию применяют аккуратно — только для конкретных акций, а не для всего портфеля. Желательно отдать предпочтение высоколиквидным и надёжным активам. Например, набору акций из числа «голубых фишек» Московской биржи, где риск корпоративного банкротства низкий. Даже в случае большой просадки бизнес поддержат на государственном уровне, потому что это крупные системообразующие предприятия.

Анализировать падение акций. Инвестору полезно выяснить, что привело к снижению стоимости ценных бумаг — временная негативная новость или фундаментальные проблемы бизнеса. Для этого изучают отчёты, новости, данные экспертов и анализируют несколько ключевых факторов. Например, конкурентную позицию на рынке, долгосрочные прогнозы прибыли, стабильность бизнеса и структуру капитала.

Не поддаваться общему настроению на рынке. Массовые продажи, вызванные страхом и паникой, приводят к тому, надёжные акции становятся доступными по очень низким ценам. Главное — переждать бурю и не докупать каждый день.

Например, в 2019 году акции Electronic Arts (разработчик серии игр FIFA) обвалились из-за потери лицензии на использование названия и изображения формы итальянского «Ювентуса». Эта многократный чемпион Италии, но что важнее — именно в его составе тогда выступал один из лучших футболистов мира Криштиану Роналду.

Инвесторы просто неверно истолковали ситуацию. Многие подумали, что с потерей бренда «Ювентуса» из игры исчезнет и Роналду, а это для армии его фанатов поставило бы крест на всём симуляторе. Но на деле права на реальные составы команды остались за EA — изменились только название и её форма. Поэтому впоследствии цена акций скорректировалась.

Как доверить работу профессионалам и не думать о стратегиях

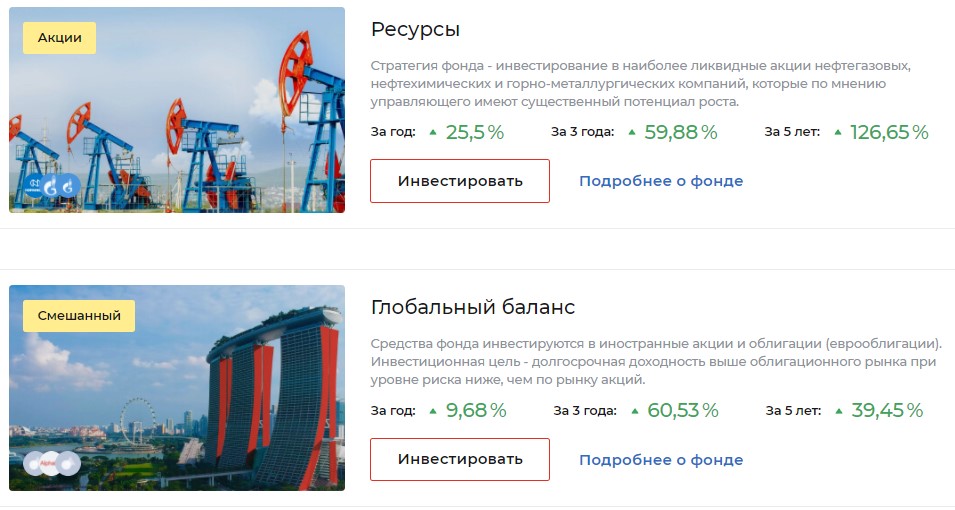

Стратегия усреднения проста для понимания, но применять её нужно с осторожностью, иначе есть риск потерять вложения. Если нет желания или времени погружаться в мир аналитики, попробуйте инвестировать через фонды УК «Альфа-Капитал». Например, фонд «Глобальный баланс» оказался одним из немногих активов на рынке, которые продолжили расти во время февральского кризиса.

Выберите на сайте управляющей компании подходящий фонд и пройдите несложную регистрацию: нужен только паспорт и банковская карточка. Стоимость одного пая небольшая — инвестировать можно со 100 рублей. После пополнения счёта все заботы возьмут на себя профессиональные управляющие: вам лишь останется получать прибыль и контролировать их работу по отчётам.